��ҵ�֡����������塱 ˭����ȼ�ʱ��г��¼��飿

���뻥����

���뻥����

���������������е���ͳ��˾˾��ʢ�ɳ����Ϻ����е�2016�й��ʲ���������ϱ�ʾ��Ŀǰ���еĻ��ң�������ҵ�Ļ��ڴ��γ���ҵ�����������塣������������Ҳû���ã�����Ҳ�������½���Ͷ��Ҳ���������ӡ�

�������߹۲췢�֣���2��29�ս������������Ѿ�4����δ��ȡ����Ϣ�Ĵ�ʩ�����н�������һֱ��ȷ�����ʶȵĻ������ߡ����ǣ����ڹ��ڻ����������ƣ��г��۵����磬����Ϣ��Ȼ�к�������������������Ƶ�ִ��ڽ��ף�����ҵ����ʦҲ��ʼ�������а�飬���й�����A���ܷ�ӭ�����죿

�����ġ���/�����ձ�

�������������������Ұ�������

����ʢ�ɳɳƣ��ڽ���Ļ����Ŵ������У�M2��M1��������6��ĩM2ͬ������11.8%�����ɣ�5��ĩM2ͬ������11.8%��ȥ����ʱ��Ҳ��11.8%��˵��M2�������DZȽ�ƽ�ȵġ�����M1��ȥ��10�·ݿ�ʼ��������������6��ĩ�ﵽ24.6%��

�����ݷ�������Ҫԭ�����ڴ�������������ҵ��������ҵ��û���ҵ����ʵ�Ͷ�ʷ���������ҵ�ֱҴ�Ͷ�ʣ������ҵ�������Ļ��ڴ��������Ʋ�Ʒ���涨���Լ��ط�ծ���û����ܶ�M1�γ��Ŷ���

����ʢ�ɳɣ�

�����������ҳ�����ҵ���ڴ��

���������ڻ���������һ��������������������� ʢ�ɳɳƣ���ʷ��M1�ĸ��������������ǰ����ž������У�����ǰ��������ǡǡ�෴����������20������һ�γ��֣�Ŀǰ���еĻ��ң�������ҵ�Ļ��ڴ��γ���ҵ�����������壬ͬʱ�����ĸ��˲Ƹ�Ͷ���˷��ز����γ���ij�������ϵĴ�����ġ����������塱��

������ô�����������ڵĻ���������������أ�

�����������Է��棬7�����������ڹ����г��ϳ��������ʽ���Ȼ7��13�գ����ж�13�ҽ��ڻ�����չMLF������2590��Ԫ��������MLF���������٣��۸��ƽ����ζ��������Ȼά�����ԵĻ�������ȡ��

���������ڻ����������ƣ��г��۵�Ҳ���ַ��硣����֤ȯ��ϯ����ѧ������ƽ�����б�ָ����CPI�Ѿ����»�������1��ʱ�����������߿��ɿռ�������ȿ��ܳ�Ϊʱ�䴰�ڣ�δ�������Ƚ�����CPI��������ĩ���䵽1.5%����������ٽ�Ϣ��

�����������������и�����ʦ������Ϊ��Ŀǰ�ʽ����ȶ����ɣ�7��16����11��12�գ�������4222��Ԫ��Ʊ½�������ͷ������ԡ���ƽ���ʽ�����ڲ��������ϣ�Ԥ�ƹ����г���ع�����MLF����������������������Ϣ������С��

������ͨ������ϯ����ѧ����ƽ��ʾ��������������Ŀǰ�����Գ�ԣ������ˮƽҲ���½��������Ƿ���Ҫ��һ������Ϣ����ƽָ������Ҫ����ǻ������ߵı���ЧӦ���ڵݼ���������Ӱ����ܲ������ӡ��ձ齵Ϣ�Դ̼���������Ч����Ϊ���ޣ������Խ�һ���������ʳɱ���Ч�����������ӻ�ȥ���ܽ��̣��谭ȥ�ܸˣ������ڹ�����ṹ�Ըĸ���ƽ�����Ӣ������ŷ����Ͷ����ȫ���г����������������ʱ���������������£����罵Ϣ�����һ���Ӵ��ҹ��ʱ�����������ұ�ֵѹ����

������ƽ�������������Ӧ�ṹ���������أ��ڱ����Ƚ����ԡ�ȷ�����������������ԣ��ͬʱ���������Ӳ�����Ͷ�����߶������������ṹ����Ҫ���ã���Ч��ȡ��������ԡ���Ϊ���Ͳ��컯�ĵ��ؾٴ롣

�����Ŵ�����

����6�·�����Ҵ�������1.38����Ԫ�������г�Ԥ�ڡ�

����M1

����M1��ȥ��10�·ݿ�ʼ��������������6��ĩ���ٴﵽ24.6%

����������

����6��ĩ������ҵ���������ͬ����10.7%������������ͬ����13.0%����ҵ���в�����1.81%��

��������

��������

�����ʲ��������� ���й���20%������

������Ȼ�����������塱��˵�����ϳ��֣��������йɶ��ԣ��ƺ����ʱ���Ѿ���ȥ���в��ٷ�����Ϊ������ǿ��������ҵӯ����������������ҵ��������Ͳ��������ǵ�ѹ���������������������ͷ�ɴ��������й��п��ܳ���Լ20%�ķ��������ڶ�����ʿ�������������к���������������Ϊ�µ���ͷ��

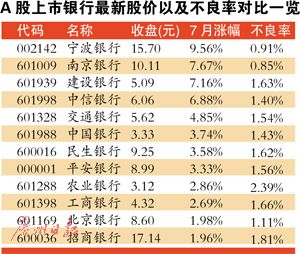

���������15�չ�����������ʾ������6��ĩ������ҵ�ʲ��ܶ�212.31����Ԫ��ͬ������15.6%�����������150.59����Ԫ��ͬ������10.7%������������106.69����Ԫ��ͬ������13.0%����ҵ���в�����1.81%�����е��칫����������ʾ��6���Ŵ�����Ϊ1.38����Ԫ�������г�Ԥ�ڡ���������̩֤ȯ����ʦ����ָ������Ӧ����Ϊ�����Է�ˮ���ϰ�������Ҵ��������ܶ�7.53���ڣ����ȫ�����Ԥ��Ŀ��58%��

����������������ҵ�������������ڻ�������������������ѹ��

����ͬʱ����רҵ��ʿ��Ϊ�����в��������п������ǣ���������ҵǰ�С�����ͳ�ƾ�����������ʾ��1~5 �·ݣ���ģ���Ϲ�ҵ��ҵ����ͬ������6.4%����ҵ��ҵЧ��������ֻ����仯�����У�ǿ���ڵ�ú̿����������ɫ�ȵ�ӯ��ȴ���ָֻ���������ú̿��ҵ����ͬ�ȱ���2.5 �������и�Эͳ�ƣ�1 ��~5 �£��ص������ҵӯ�����ʵ������87.36 ��Ԫ��ͬ������7.38 ��������֤ȯ����ʦ����쿱�ʾ����������ҵ���������������������Ȼú���ֵ���ҵ�������ݲ�������������ã�����ҵ����ָ�������������Ͷ�����Dz�������ʵ�����������пͻ���Ϊ���ط����Ĺ���������ҵ�������������ڻ�������������������ѹ����

�������⣬���˰��Ҵ����������������������ʲ�����������������ʾ��6����������1.38����Ԫ�������г�Ԥ�ڡ������Ŵ��ṹ���������������������ʷ�¸ߣ��ﵽ7124��Ԫ�������ϰ������������2.95����Ԫ��ͬ�ȶ���1����Ԫ����Ϊ�����������������֤ȯ����ʦ����ָ�����ϰ��귿��������2.3����Ԫ������ǿ����

������ˣ��ڲ��ٻ�����ʿ���������а���������ٶȷŻ�������ӭ���ʺ�ת�����������Ͻ����н��������ͨ�����ڼ��Լ��ʲ���֮�£����ʡ���ļ��������Ӳ֣��߹�Ϣ�ʵ����йɻ�ӭ��һ�����顣����֤ȯ��ϯ������ҵ�о�Ա�������ƣ���ʹ�ڲ����κ��������ߵ�����£�������ֵ�����а���ֵ�ӵ�ǰ��0.83��PB������1��PB����Ӧ20%���Ҿ�������ռ䡣

������ע

����1

������������

�������������������ֹյ�

��������Ϥ�����г�Ϊ�����Ҳ������������ʳ��ֹյ㡢����ë�����ʳ����½������У��ʲ������Ĺյ㽫������ҵ���������в�����������ȷ�½������ֹɷ������кͳ����в������������ȼ������ԣ�������ʹ����Ľ����ʱ��г���ȫ��������ҵ���岻������������жϺ�Ԥ������������A�����ܱ������ۣ�5������4��������ǣ�����������5.09Ԫ�����Ƿ�7.16%��

������9���Ʋ����Ŵ��ʲ�֤ȯ��

�������������г����������ʾ���������9���Ƴ������ʲ�֤ȯ��������ͨ�������������������±�¶�����IJ���ͬ�Ƚ����١�

����������ʾ�����н���һ���ȵ����ȼӻغ������ú�����������ʽ�Ϊ0.75���ٷֵ㣬ͬ�������½�13bps�����ȴ������166bps������������������ʺ�ת��ҵ��ָ������ȥ���꽨�������ӿ��˷��ձ�¶�Ͳ������������ȣ�2015�꽨�еķ�������������ҵ����ķ��յõ��˳�ֵ��ͷš�

�����������ǽ���Ψһһ�Ҳ���������ȷ�����ֹյ㡢����ë���ɽ������½������С�������֤ȯ��ϯ������ҵ�о�Ա�����������ߡ����⣬���ֶ��������кɷ������в����������Ѿ����ȣ����Ƿ��ܳ��ֳ����½�����ȷ�����ڵ�ǰ���������£������������½����ܿɹ��ҽ��в����϶������������������ϸ��в���/90���������ڴ���ָ��Ϊ162%��Ϊ����������ߣ������������������У�����110%~120%���䣩��

�����������а������ƣ�������ָ�������۴Ӿ��Թ�ֵˮƽ�����ǻ��ڰ���ֶ��IJ��ԽǶȿ������а������ü�ֵ���Ѿ߱�����ǰ�ٳٲ����ĺ���ԭ������ȱ����ͷ���ɡ������߱��յ�ЧӦ����ͷ�����Ѿ���������ͷ�����°�������������ڼ���Ԥ�ư����20%��������ռ䡣�����Ŷ�DZ����ѹ���ǵ���������Ԥ�����а���ֵ����20%��

������ע

����2

������������

������ɶ�����ս

�����̶������źͻ�������ǩ��һ���ж���Э����������š������عɶ��³����ܲá��������и����³�¬־ǿ���ն�������������У�����7��12�գ�¬־ǿĿǰ���������еijֹɱ�����2.84%������3.91%��

���������ڽ���ͬһ����Ϊ

�����ݸ۽�����¶��7��11�գ������عɶ��³����ܲá��������и����³�¬־ǿ������������A��392335560�ɣ�����8.82Ԫ/�ɡ�����¬־ǿ����8.96Ԫ/��������120��ɡ����գ�¬־ǿ����9.08Ԫ/��������180��ɡ�

����¬־ǿ�����ֻ�����ֹ��ô�ࡣ7��14�գ������������ٳ��ִ��ڽ��ף��ɽ�4.5�ڹɣ��ɽ����40.373071��Ԫ���ɽ�����9Ԫ/�ɡ����գ����������ʽ�����2.28��Ԫ��λ�л������е����ʽ�����ǰʮ����

������Ȼ��ʴ��ڽ�����δ��¶�������з�����ʿָ����7��14���������еĴ��ڽ�����7��11�յ�������Ӫҵ����ȫһ�£����ǰ�߿���Ҳ��¬־ǿ��Ϊ��¬־ǿ�Ľ������ζ���������й�Ȩ֮��������һ�ѻ�

����Ϊ����̸�����ӳ��룿

��������¬־ǿ���ֱ������������У�ij����ҵ����ʦָ������9.7������9.9�ۼ۸����75��Ԫ�Ĵ��ڽ��ף��ɼ����ڽ��̷��Ժ����ɼ۱��ֵij�ǿ���ġ�

�������ӽ��������е������ʿ����Ϊ��¬־ǿ�˾٣����������ж��»ỻ���ڼ�����ϵ���ܿ���Ϊ���ڻ���̸�������ӳ��롣ȥ��ȫ�������ڼ䣬¬־ǿ����̬�������κ�һ����ҵ���Կ����������С�

�����������й�Ȩ���ڷ�ɢ��Ȼ��������ռ�������ǰ��ʼ��ǿ�ƽ��룬�Լ�һЩԭ�йɶ��ļ��֣�ʹ�ö��겻��ķ�ɢ��Ȩ�ṹ�����ش�仯�����»�ò���ʼ���顣

��������Ӧ��ȥ��4�½��ж��»ỻ��ѡ�ٵ��������У����ڻ����Ѿ�һ�����ࡣ�������µף��������е�����ɶ��������źͻ�������ǩ����һ���ж�Э�顣˫����Ϊһ���ж��˺�ռ���������ܹɱ��ı���Ϊ5.48%����ʱ����Ҳ����Ϊ��˫��������Ŀ����Ҫ��Ϊ�˻�ȡ�������е��߽춭�»��ϯλ��

���������壬�������йɼ��յ�0.54%����9.25Ԫ������֤ȯ��ϯ������ҵ�о�Ա������ָ������ǰ������������ѽ���23��Ԫ����ʷ��λ�����ٽ����������룬�⽫�Ǻ�������㣬����Ϊ�����������ʽ���ӭ���յ㡣

����Ͷ�ʽ���

������ע�ֹյ���������ͷ���й�

����ֵ��ע����ǣ���A���г��ϣ����й���Ȼ�����ȶ�������δ��Ϊ����A�����ǵ����������������а������0.44%����ָ֤��ȴ��0.01%���Դˣ�רҵ��ʿ��ʾ���ӹ�ֵ�ͻ����濴�����йɴ��ڷ���Ԥ�ڣ�����Ҫ��ͷ���������������С��������С��ַ����С���ҵ���кͽ�ͨ���е�������Ϊ�µķ�����ͷ��

��������֤ȯ����ʦ��������ʾ�������������а�����飬������ɫ��������ͷ���ɴ������ڵ�ǰ�ĺ�۾��û������ʱ��г�״���£�����Ͷ����Ӧ�����Ѿ����ֹյ���������ͷ���С��ڸ÷���ʦ��������������������Ϊδ������ͷ֮һ���������У�������յ�ȷ����Ψһһ�ҽ��겻��ë���������ܳ��ֳ�����ͬ���½������У����ڵ�ǰȫ��ҵ���ٵIJ���ѹ���½���Ϊ����������������ͬʱ������������ȻΪ�����Ĵ����У���A��������ֵ����500��Ԫ������Ϊ488.3��Ԫ��ȥ��Ĺ�Ϣ��ȴ�ߴ�5.6%����ˣ���������Ϊ����������δ��������40%�����ǿռ䡣

������������֤ȯ����ʦԬ��Ҳָ����ͨ�����ڶԽ��е��߷ã���������������ʲ�������ǿ�����ʱ�ʵ����������2016���2017�꾻����Ԥ��ֱ��ϵ�1%��16%��

�������⣬�������С��ַ����С���ҵ���кͽ�ͨ����Ҳ����һ������á����У���������Ϊ�������л�������г�Ԥ�ھ����ڵײ���Ԥ���������н�ӭ���г��ʽ���յ㡣

>�������ž�ѡ��

- ������Ϊ�����Ա�����������Ʒ������ ҽ��̬�ȱ���

- ������ʽ�������� �Ƕ�����ʶ�����Ƿ���̫��

- ���°�������ű��潫���� ����������������ɹ�ȥ

- ��������н�����г����飺��20%��ͷ��������Ǯ

- ��ƪ�����ѡ�����Ѷ� �ٶ������������β��

- ���������һ�������� ��ԡ���˥��ɽ��������ݰ�

- ������༭ʳƷ������������ ��ת����ʳƷ��һ������

- ��AI�㷨�ܡ�͵������ͻ�������ġ���Ϭţ������Զ