建设银行私人银行管理金融资产超2万亿元

近年来,建设银行私人银行业务深入贯彻新金融理念,扎实修炼内功,攻坚核心领域,融合全行经营,有效协同集团各方,在推动落实“三大战略”的过程中实现稳健、快速发展。截至2021年12月末,建设银行私人银行管理资产总量超2万亿元,继2017年管理资产超万亿之后,历经四年,在迈向高质量发展的道路上再上新台阶。

提升资产专业配置能力有效服务高质量发展

据悉,建设银行大财富管理通过打通B、C两端,引导客户资金投向国家建设重点领域、重点区域、重点环节,助力实体经济高质量发展。在“个人客户-财富管理-资管与投行-企业客户”的财富资管价值链上,建行私人银行业务发挥财富规划、资产配置等核心专业服务能力,为资产端聚焦国家发展战略、支持实体经济发展、助力企业提质增效、服务“专精特新”领域等提供建行方案。

同时,建行私人银行精准把握客户财富管理需求,立足于财富管理目标的合理规划与稳健实施,以专业、高效的服务赢得广大客户信任,市场份额不断增长,管理资产在集团资产管理总规模中所占比例稳步提升,成为资管业务支持实体经济重要、稳定及可靠的资金来源。

此外,建设银行还面向私行领域推出服务科创企业、国家重点项目的私募股权、资管等产品,规模已达数百亿,随着市场经济发展,未来还将有更大发展空间。

洞察客群痛点难点助力财富传承家业长青

实际上,建设银行的新金融理念和实践,走的是一条服务大众实现价值、推动经济社会发展、反哺银行自身发展良性循环的高质量可持续发展之路。建行私人银行业务始终秉持“为客户创造价值”的初心使命,立足于“美好生活服务者、高尚价值佑护者、长青基业助力者、金融方案撮合者”的价值定位,深入理解客户痛点难点,致力于为客户交付差异化财富管理解决方案。

凭借金融科技赋能,着力打造客户、数据、产品、场景、平台、合规“六个一体化”智能服务体系,努力实现与客户间生动温暖的连接和深入高效的互动。聚焦民营企业家族财富代际交接,建行家族信托顾问提供家族接续传承和企业长远发展的顶层设计和长期持续的跟进服务。

2021年,通过与中华全国工商业联合会共同搭建民营经济服务平台,建行家族信托服务成为大企业家客户最为关注的热点之一。

履行大行责任担当推动财富向上向善

促进社会和谐发展,服务社会大众,增进民生福祉,是国有大行的责任担当。建行私人银行通过有效传导正确社会价值观,践行ESG可持续发展,积极引导家族财富向上向善,以创新金融服务实现客户家族财富和精神财富的接续传承。开展“金智惠民”赋能培训,融智服务企业主、新一代等客群客户,进一步深化品牌信任。

探索推进家族公益慈善服务落地,充分发挥“慈善+金融”作用,协同建行子公司及集团外优质第三方打造建行、爱心客户(企业)、政府、公益机构的金融公益生态圈。近年来,累计发行爱心理财系列产品20多期、规模近百亿,预计捐赠金额近800万元;发行慈善集合信托、创新慈善信托顾问服务,筹款近2300万元、帮助185名贫困儿童移植人工耳蜗。为陕西安康、吉林延边山区村民提供免费体检、免费白内障手术、医疗一体箱捐赠等健康扶贫;在陕西、云南搭建教育扶贫公益慈善平台,试点“善行公益”DAF(Donor Advised Fund,捐赠者建议基金)慈善平台,向捐赠者提供投资方式、资助项目、受益对象等慈善落地建议权。

发挥稳健经营优势努力创造价值贡献

另据了解,建行私人银行凭借稳健的风险管理能力,敏捷的数字经营能力,以财富规划与资产配置等私行基石能力建设为切口,撬动大财富管理经营转型在私行业务中的探索实施,形成私行财富规划与资产配置体系化专业打法。

持续做好消费者权益保护与投资者教育,协助客户管控好整体资产的风险敞口与市场波动率,主动融合提升产品收益与风控能力,让客户财富托付更安心。

在建行方面看来,发挥集团资源优势,以高效的公私联动,构建企业家个人或家庭的私行服务与所属企业对公业务的通道桥梁,实现零售业务间、对公与私行业务间的双向促进、客户一体化服务;以高效的母子协同,发挥子公司产品供应、投研策略等积淀优势,共同服务好母行经营,有力促进子公司高质量发展;以高效的综合方案提供,整合各方资源,形成综合服务方案,满足私行客户尤其是家族客户的复杂多元需求。

经济新闻精选:

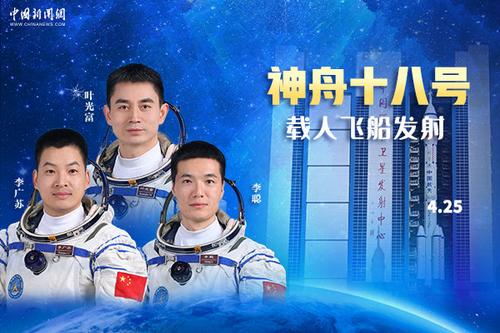

- 2024年04月25日 13:42:17

- 2024年04月25日 09:51:28

- 2024年04月25日 09:09:38

- 2024年04月25日 07:56:53

- 2024年04月25日 07:23:23

- 2024年04月24日 17:01:21

- 2024年04月24日 13:30:08

- 2024年04月24日 08:59:04

- 2024年04月24日 08:47:04

- 2024年04月24日 08:37:11

参与互动

参与互动