������Ѱ��ϣ�� ծȯ�Ѿ��������ü�ֵ

���뻥��(0)

���뻥��(0)

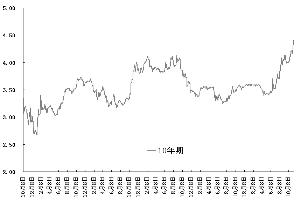

��������11�£�Ͷ����ԭ��Ԥ�������Խ���ת��ծȯ������������λ���ȣ�������ԸΥ����ƽ�����������ծ��ͻȻ��������µ��Σ��ڶ̶̵�һ���ڣ�����������30-40BP��

������һ������ĵ�������Ӧ����ع�����ͣ���������ߵ���仯��11��5�գ��������Ȼ�������ִ�б����У����б����˶�ͨ�ͷ��յĵ��ǡ�7�գ�������ͣ��ع������ּ�����δ�����������Խ�ƫ���������Խ��Ž��dz�̬���ɴˣ����������һ�����ı����飬��ծ���Ƴɱ���

����������ͬΪ�����У���һ���г��ı�����2011���ļ��ȴ��в�ͬ������һ�������У����������Ѿ�ѹ�������¡���2011�����ߵ���ȣ�Ŀǰ�г��ڹ�ծ�������ʸ߳�30-40BP������ծ�߳�Լ50-60BP������ծ��������ȴ���ƫ�ͣ���AAA���ڡ�3���5����ƱΪ����2011�����ߵ�ֱ�Ϊ6%��6.05%��6.1%����Ŀǰ�ֱ�Ϊ5.7%��5.7%��5.85%������20-30BP�ľ��롣����ծ������ծ�ı��ֲ�ͬ���������������ѹ������ǰ3-5�����ծ�볬AAA��Ʊ����������ֻʣ10BP���ҡ���������ı仯����ɶ�δ������������ʾ��

�������������ѹ���������ԭ������Ͷ���߽ṹ�ı仯�͡������á������ҡ������߷������ȣ�����������Ͷ����ռ��Խ��Խ��2010���������������ơ��ʹܡ����еĴ�չ�����м�ծ��Ͷ��������Խ��Խ��Ԫ������������Ӫ��ͬ����Щ�������ÿ��Ƿ���Ȩ�ء��ʱ�ռ�ã����Ǹ��ӿ��ؾ��������ʣ���Ϊ��������ծ����ˣ����Կ��������������������ծ������ծ�����ƶ���Ϊ�ֻ�����Σ���ҵ���������������㡣���꾡�ܻ�������ƫ����������ҵ������������û����խ���Ŵ����棬�Ŵ���ģ�������ţ��°����������и��ࣻƱ������Ҳ��Ϊͨ�������д����ϣ�����Ҳ��Ϊ���㡣��ˣ���ҵ���Զ�Ƚ����ʳɱ�����������2011���������ծȯ���ʡ����⣬��ҵӯ��״���������ѣ��ܹ����ܵ����ʳɱ��Ѿ����������

����δ��������������������ݽ�·����һ�Ǽ���ѹ������ô����ծ��������ծ���ң�����������ֵĿ����Խ�С�����DZ��ֲ��䣬����ծ������ծͬ��ͬ��������ת����������ծ�����з��ȴ�������ծ�������з���С������ծ����Զ��ԣ�����ծ�������ʿ��Բ��մ���������жϸߵ͡�

����Ŀǰ��������Ʊ������Ϊ6%��1�������Ŵ�������Ϊ5.72%������AAA���ڵ�����Ϊ5.7%�����Ƿ�ծ�ɱ����Ѿ��߳����Ŵ������ʡ���Ȩ����5���AA����Ͷ����������7.3%-7.5%�����ʸ����3���ڳ�Ͷ�����У�������Լ��8%-9%��9�µ״����Ȩƽ������Ϊ7.05%�����ߵ������Ѿ��dz��ӽ���������ծȯ�������Ѿ��߳������Ȩ���ʡ���ˣ����۴Ӿ��������ʣ����Ǵ��������������˵������ծ�������ʶ��Ѿ��ϸߣ�δ����ʹ���У��ռ�Ҳ��Ϊ���ޡ�������ծ���пռ䲻�������£���������������ֵڶ��ֻ���������������ծ���еĿռ䶼�Ѳ���

���������ڻ�������ת��֮ǰ��ծ�����Գ��ִ�����飬����������������������ծ��������ծ���Ѿ����нϺõ����ü�ֵ�������ͻ������Ծ�����ȯ�������ã������ͻ���Ҳ����̫�����ۣ�������Ϊ��ȷ�Ĺյ��źš�

�������м�10���ڹ�Ϣ��ծ���������� ��۴������ ����

>����Ƶ����ѡ��