�������ٺͰ��������������ļ���������

���뻥��(0)

���뻥��(0)

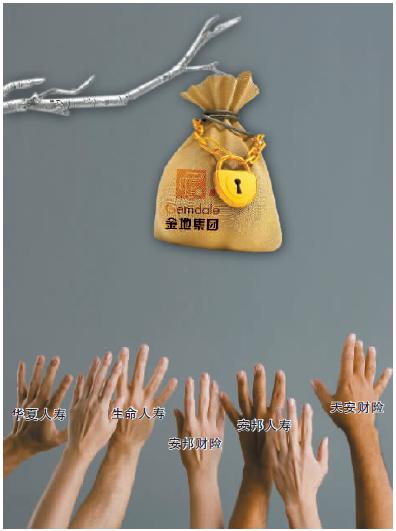

���� ����ҵ������ҵ��������һ�ݶӡ�����δ������������ٺͰ���գ�������ȴ�����ʱ��г��ľ��ƴ�������ũ��Ʒ����ؼ����ٵ����ڽ֣�������������������䲻�Ƴɱ�����ġ��Ӵ�Ұ�ġ���

���� �ڶ����г������������������ƿ�����������������������ŵı�ɽһ�ǡ������DZ��ղ�Ʒ�ˡ�Ͷ�ʶ˻���ҵ���ˣ����������ֳ����ġ����ࡱ��̬��������ͬҵ�ѽ���ɣ���Ϊ�������Ӫ����������

���� �����±�Ͷ�ʡ��ز�ϵ�ʱ����ı�����ҵ�������Ͱ�����ǹ���������

���� �ֽ����ɳ�����֮��

���� ��������ؼ����¼��ϣ�����ֻ�������Ͱ������ұ��չ�˾��ս����

���� �����ڲ��Ľ�ؼ���һ�������֣����������١�������պͰ�������֮�⣬����ʮ����ͨ�ɶ��У��������١��찲����Ҳ��Ȼ���С�

���� ��ҵ����ʿ�������⼸�ұ��չ�˾����һ�����ԣ�����������ҵ���������ٽϿ졣����������������������������չ�˾��������������Ͷ�������ͱ��ղ�Ʒ��һ·�߸��ͽ���

���� ����ṫ��������ʾ��2013�꣬����������������������չ�˾�ֱ�ʵ�֡�ԭ���ձ������롱2224283.97��Ԫ��136817.47��Ԫ��376404.15��Ԫ���ֱ�ʵ�֡�����Ͷ�ʿ��������ѡ�4854621.28��Ԫ��820747.42��Ԫ��3319788.3��Ԫ��

���� ��������¶���������չ�˾�ڲ�Ʒ�ṹ�ϵ���ͬ�ԡ�2013�걣���ϸ������ͳ�ƿھ�����ͳ�ռ�ͨ�����Ϸ��ղ��Եķֺ��ռ������յı������벿�֣����˱����롰ԭ���ձ������롱����û��ͨ�����ղ��Ե������պͷֺ��յ�Ͷ�����벿��(��Ϊ������)���������������룬�������롰����Ͷ�ʿ��������ѡ���

���� ���������ݲ��ѿ��������������չ�˾�ġ�����Ͷ�ʿ��������ѡ�����ԶԶ�����ˡ�ԭ���ձ������롱�����������������֮�ࡣ

���� һλ����ҵ��ʿ�ƣ�����Ҫ����Ϊ���ǽ�������������������Ʒ�����Զ��������պͷֺ��ղ�ƷΪ���������ԡ������¹�֮ͷ�Ρ�����һ���棬�����������������Ʒ�����ı��Ϲ��ܽϵͣ�ʵ�ʱ���Ϊ��������ı����൱֮�͡�

���� һλ�����ʿһ���еģ�����������ҵ������������������Ҫ�Dz������չ�˾�������ֽ����Ŀ��ǣ��������ϵij��ڷֺ��ա��������컯��1���2��Ϳ��˱�������е���ʧ�ı������Ʋ�Ʒ�������Ʒ�����ۿɳ����Խϲ����������ɷ��ա�

���� ��������Եķ��գ�����������ʹ��˾�˱����ڴ��ڸ�λ���У���Ͷ��������ڿͻ�Ԥ�ڣ�Ҳ��������Ⱥ���˱��¼�����Σ�Ť�����ձ��ʺ����ڵı�����ʶ������ҵ������ҵ��ת�ʹ�������г���ء�

���� ����ؼ��Ļ����ʲ��븺ծ������գ����������ֽ����ɳ����ĵ��ǡ�Ϊҵ��������֪���ǣ�����ҵ���ص��Ǹ�ծ��Ӫ�����������ʲ��븺ծ��ƥ�䡣����Ͷ�ʶˣ���Щ�����ʽ�ȴ�����õ������г����������мƻ��ȷǶ����ʲ���Ŀ��

���� �ö��ڹ��������Ʋ�Ʒȥ�Խӳ����ʲ������ǵ��͵ġ���Ǯ��Ͷ�����䣬����ծ�˽϶̣��ʲ��˽ϳ�������Ͷ����Ŀ������һ���������ڡ�

���� ��һ���������DZ�ڷ������ڣ�һ�����չ�˾�˺�ҵ���ģ���ٿ�ʼ�Ż��������ʽ����Ը�����ǰ�ĸ������⸶����ô�ֽ���Σ���ͻ���Ѹ�ײ����ڶ�֮��Ϯ����

���� �Ͽ���ѧ���չ����뱣��ѧϵ���Ρ��й�����ѧ����������������˵��������Ͷ����Ϊ�ķ������ڣ�һ��Ͷ�ʶ��������Ʒ�˵����������������ì�ܣ��������������չ�˾������������ķ��ա���

���� �����������������һЩ��С���չ�˾����������ҵ�����붼���Զ��ڵ�������������Ʒ�����ౣ�����Ʋ�Ʒ���Dz�������������һ�����˲������˹�ģ���ͶԱ��չ�˾��Ͷ�ʡ���ؼ��Ϲ���������˺ܴ����ս����Щ���չ�˾��û�ж����������أ������������ʿһϯ����ζ���

���� ��������ҵ��������֮��

���� ���ڽ�����һ�棬����г�������չ�˾�����ʱ�ǰ̨����Ϊ����վ������й�˾����һ��ƽ̨��

���� ��г����������ǰ������ռ����������£��ڳ����������2013�����ҵ�����뱬��ʽ������

���� ������������ʾ��2012�꣬��г�����ս�ʵ��ԭ���ձ�������10929.68��Ԫ���ڹ����ļҽ����չ�˾��������ס�Ȼ����һ��֮��г������2013���ԭ���ձ�������Ϊ13191.98��Ԫ��������Ͷ�ʿ��������Ѹߴ�1036523��Ԫ��

���� ��ҵ����ʿ���������ŵ��ǣ���г������2013���ڡ�����Ͷ�ʿ��������ѡ����������100�����룬�����������������ҽ����չ�˾����һ��Ŀ�ϵ��ܺͣ���������̫�����յ���������

���� ������Ͷ�ʿ��������ѡ�����ļ��������Կɼ��������Ͳ�Ʒ�ں�г�����յIJ�Ʒ�ṹ��֮ռ�ȣ���ν���͡�

���� �ڹ������������չ�˾�߹ܿ�����ȥ����������г�����յķ�չ·���ͱ�ø��⡰���ࡱ����һ�������������������۱��ղ�Ʒ��ǿ������Ϊ�������Ľ����չ�˾���ϸ���������˵���Ѿ��������������Ľ����չ�˾�ˡ�רҵ�����ղ�Ʒ��Ӧ���еļ������Ϲ�����������������רҵ�����������ij��ԣ�����ͼͨ��רҵ����Ӫ���ڽ����ղ�Ʒ�����������Ȼ���Ϊ�ͻ��������ơ�

���� ��ʵ�ϣ���������ҵ�����ֺ�ֹ��г������һ�ҡ��ӱ����2013��ͳ�������в��ѿ��������������١��������١��������١���̩���١���г�����ա��������١�ǰ�����ٵ�Ϊ����һ����С���չ�˾�ڱ������Ʋ�Ʒ��һ·�߸��ͽ���������Ͷ�ʿ��������ѡ�Զ���ڡ�ԭ���ձ������롱��

���� ��Щ���չ�˾�Ķ����������ڡ��������𡱵ij嶯ʹȻ�����ű������µ�������ҵ��(��Ϊ����ҵ��)����Ϊ���̡�Ԥ������ߣ����ױ����������д�������������Ͳ�Ʒ��Աȣ����Թ�ģ�ϵÿ죬��Ϊ���չ�˾���ٴ����ֽ�����

���� ���ǣ�����������̬��չ�������г�Ԥ�ϣ���Щ�����ڡ���������ϲ���еı��չ�˾��ȴ�ڽ�������̱��׳��������������䡱����������Խ�࣬�þ�Խ�

���� Ϊʲô˵���������������۵Ķ������Ʊ��ղ�Ʒ�����۹�ģԽ�࣬��Խ���ԡ�����������������Ʒ�Ա��չ�˾�ʱ������ĵ����ж��

���� Ϊ����������֪���ǣ����չ�˾���ʱ���������Ҫ�뷨��������أ���ͬ���͵IJ�Ʒ���ʱ���ռ�ò�����ͬ��һ�����չ�˾�ܾ���ֱ�Բ��䣺�����ۼƱ�����ͬ������£�Ŀǰ�����г��������Ķ������ɲ�Ʒ�������ʱ���ռ�ã�ԼΪ10���ڽɳ��ڱ����Ͳ�Ʒ��6��֮�ࡣ��

���� Ҳ���ǻ������ֲ�Ʒ�ṹ�������˴�������չ�˾���������ڡ��ʲ������͡���ӯ��ģʽ������������Ҫ��Դ�����

���� �����֡����ų������ӯ��ģʽ�£�һ���ʱ��г������룬����Ǯ��Ͷ������������֣����չ�˾���ڵ�ӯ������������½������չ�˾��������ӯ��ʵ�ֳ���������������Ѫ���Ĺ��ܴ��������ʱ�������֢�����β�����ͬʱ��Ҳ���������ֽ���Σ����(���� ���� ¬��ƽ)

>����Ƶ����ѡ��