���������ڸ����������Ʒ� ��Ӱ�������������

���뻥��(0)

���뻥��(0)

��A���Ŷ�������ת���۹ɵ����������������ƣ����ռ����Ʒ��мۡ���ʹ�ý�������йɵ��������й�����ѹ����

�����O42.5�ڸ�Ԫ

��������������2010������ũ�������ڸ����к����������ڸ����е��������С����۹��г��Դ˷��첢�����ҡ�

�����������д˴�����۷���H�ɳO42.5�ڸ�Ԫ����ļ���ʽ�Լ38�ڸ�Ԫ���йɼ�6��Ԫ��

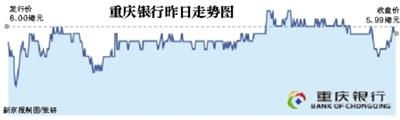

������������������6��Ԫ�۸��̺���ʱ��ɼ۵�����һˮƽ�������ձ�5.99��Ԫ��

������ǰ�б����ƣ�����������16%���ʲ�Ͷ�뵽���м��ʲ�������Ʒ�У����ƿ�������ܵ����ɣ��������ж��³���Ϊ���ϯ������ʽ��ƣ��������ϸ���չ������ƣ��ƶȽ�ȫ��Ͷ���߿��Է��ġ�

��������������һ�ҹ�ģ��С�ij����У���ǰ��������Ԥ�ƽ���ľ���������������20%����һˮƽ�����ڶ����������С��������������ڲ����ʷ���Ҳ����A��ˮƽ���䲻�������0.38%��

������Ӱ�������������

�����ڴ�ǰ���йɹ����У�������������۹������۽λ��8�����ҵij����Ϲ�������Ҳ������5.6��Ԫ��6.5��Ԫ������жΡ�

�������������������յı��ֿ��ܸ����������ߴ���ѹ������������������IPO���ڵ����л�������������ɶ��ۡ��������д�ǰ�Ķ�������ȷ����3.47��Ԫ��3.88��Ԫ�����ո�ý���䶨��Ϊ3.53��Ԫ��ļ��92.2�ڸ�Ԫ����һ�۸��ڶ����������������

�������˻��������⣬������л��ⷢ��H�ɣ�����ʹ�ģ�ϳ���ǰ��������֮�ͣ�������A��Ŀǰ�۸�ˮƽ����H��ļ�ʻ�400�ڸ�Ԫ��

����ֵ��ע����ǣ��������к��������д�ǰ���������й�֤��ṫ����A��IPO�Ŷ���������У�������������ԭ������A�����У�ֱ������9�·ݺ�10�·ݲ���̴�A��IPO�Ŷ��������˳���

����ĿǰA���г�����13���������Ŷӵȴ�IPO�����в���������¶����ת���۹����е���Ը���й�֤������ڱ��³���ʾ�������л�����ܲ�����������֤�������������г����е����롣

������ �������

������������ٽ�ȫ��IPOǰ��

�������»���� ���ź�۾��ñ��ֺͻ������ƣ��ӽ��������������۹�Ʊ����״�������ȶ����������ώ����ڡ����ʻ��ʦ����������Ԥ�ƣ��������������С��������еȼ�����Ŀ���ļ����������У�2013���������л����ٴγ�Ϊȫ��ǰ����IPO����֮һ��

���������ڵش�����ҵ�������г�������״ι����йɣ�IPO���г����ʶ���2009��2011������������λ��ȫ����λ���������г�������2012������¹ɼ��ʶ��2011�����½���������ȫ�����λ��

��������2013��10��31�գ���IPO���ʶ���㣬�������ʱ�������ģ�����ŦԼ����˹��˺��ء�

���������й�ȫ������ҵ������ϯ���ܺϻ���ŷ���˱�ʾ������9�³������������������ã�����������ά���������ɻ������ߺ͵�Ϣ����������������ȫ�������ƶ�ȫ����ĸ�����߳�̨��Ϊ�¹ɷ���������õ�������

����ŷ���˱�ʾ����ǰ�����й�Ԥ��2013��ȫ������ܹ�����1000��1300�ڸ�Ԫ������Ŀǰ��������������ֻҪ�����������ݳ�����ã���������ȫ���õ����߳�̨��֧�֣�����������������۵��¹Ɏ������ã�������Լ20ֻ�¹��ώ������⼯��300���ڸ�Ԫ����������ܹ��ﵽ������ǰ��Ԥ�������1000�ڸ�Ԫ���ʶ�����ط�ȫ��ǰ����IPO�����ĵ�λ�� ������������

>֤ȯƵ����ѡ��