δ��2���Ŷ���ҵ��ȫ������ ����ȯ�̽���160��

���뻥��(0)

���뻥��(0)

����12��31�գ�5���ѹ���������й�˾���õ�IPO���ģ����ڽ����й����У�IPO��������ʵ���ԽΡ����䱳���ȯ�̺ͷ�Ͷ��������ΪIPO�����Ĵ�Ӯ�ҡ�

�����ݻ�����ʿͳ�ƣ�Ԥ��δ��2�꣬�Ŷ���ҵ��½��ȫ�����У�����19������ȯ����˵����Ӧ�ı����������빱��ԼΪ160��Ԫ��

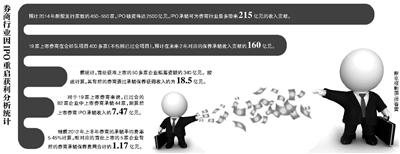

����5����ҵ���׳�������1.17��

����12��31�գ�5���ѹ���������й�˾�õ�IPO���ģ�IPO��������ʵ�ʽΣ������Ѿõ�ȯ������ӭ���˻��ᡣ��5����ҵ�����±��ɷݡ��������ȫͨ����������Ƽ���Ŧ���ɷݡ����ݼƻ���5�ҹ�˾������ļ�ʹ���21.4��Ԫ��

��������2012���ϰ���ȯ�̵ij���ƽ������5.45%���㣬���Ӧ��5����ҵ�����ȯ�̳����������úϼ�ԼΪ1.17��Ԫ��

��������Ͷ���о�Ժ����������ر�����ĿΥ���ԭ����ܵ������Ĺ���֤ȯ��ƽ��֤ȯ��ȯ�����������ѹ�����ҵ������ԵIPO����������ҵ������

����ȯ�̰���������塰����������

����2013��IPO��ͣӰ����Ͷ��ҵ���������ʺ�ծȯ������2013��ȯ��Ͷ��ҵ�����������IPO��բ���ƶ�Ͷ��ҵ���ָ���������

��������֤ȯ��ϯ����ʦ���㷢��Ԥ�ⱨ����Ϊ��Ŀǰ�Ŷ�����������ҵ��760��ң������ѹ���ģ��������ڻ���Ŀ�Ŷ�������¹ɷ������Ƹĸ���ƽ���Ԥ��2014���¹ɷ��м���Լ450-550�ҡ��ڴ�����£�2014��IPO���ʽ���2500��Ԫ��IPO������Ϊȯ����ҵ����176��-215��Ԫ�����빱�ס�

��������19������ȯ����˵������������ѹ����82����ҵ������ȯ�̳���44�ң�������¶������ĿԤ��ļ���ʽ��ģ��5%�ij������ʲ��㣬����ȯ��IPO��������Լ7.47��Ԫ��

��������Ŀǰ��19������ȯ���ڻ��Ŷ���Ŀ400��ң��������ѹ�����Ŀ����Ԥ����δ��2�꽫½��ȫ�����У���Ӧ�ı����������빱��Լ160��Ԫ���൱��2012��19������ȯ�̺ϼ������25%��

�������ܵ�5��ȯ�̽����й���Ϣ������ȯ�̰��������������1.77%������19��ȯ������16�����ǣ�������֤ȯһ������̫ƽ��֤ȯ�Ƿ�һ�ȳ���6%��

����107�ҷ�Ͷ����������ҵ

������ȯ���⣬VC/PE������Ͷ�ʺ�˽ļ��Ȩ��Ҳ����ΪIPOʵ�ʿ�բ�Ĵ�Ӯ�ҡ�

����Ͷ���о�Ժ����ʦ�����ʾ����2012��11��2���㽭��������������IPOͣ������һ�꣬��ʹVC/PE�����˳�֮·�������衣�˴�IPO����������IPO�˳��������ٴδ�ͨ���ÿ��Ѱ���˳�������VC/PE������������������

������Ͷ���о�Ժͳ�ƣ���82���ѹ�����ҵ�У�����VC/PE��������ҵ��52�ң�����52����ҵ������107��VC/PEͶ�ʻ�������������ʵ��A��IPO�˳�����ͳ�ƣ��ι�2�ҹ�����ҵ�Ļ�����6�ң��ֱ�Ϊ�Ͷ������Ͷ�ʡ���ʯͶ�ʡ������ʱ�������������������Ͷ�ʡ����У�����������Ϊ����5����ҵ���������ﱳ��ķ�Ͷ��

>֤ȯƵ����ѡ��