���ڴ�ý���� ���ϴ����ҽ�����

������Ƚ�/��ͼ���ϴ�

����֤ȯʱ������ �����

����ͣ��5�����µĺ���²ģ�002211����һֽ�����÷��ڴ�ýͨ����ǻع�A�ɵ���Ϣ��ʵ������ǰ����˹������еķ��ڴ�ý�����ڽ���8����ɽ�����У���ʽ�ع�A�ɡ�

����5��20�գ�����²ķ�������ƣ�Ŀǰ����˾�ѳ���ȷ����ͨ���ʲ��û������йɷݼ�֧���ֽ�����ڶ�ý�弼�����Ϻ�������˾100%��Ȩ��������ع涨����˾��Ʊ������ͣ�ƣ�����������6��9�ո��ơ�

����֤ȯʱ�������µ����²Ķ��ذ��˽��Ŀǰ����˾����ظ��������ƽ��ش��ʲ������������ع�������˫���Ѿ��ʲ����鷽����ϸ�ڴ��һ�£������������й�˾���»�������ڲ����̡����ڴ�ý��������ز��ϵݽ��������

�������ڴ�ý������2003�꣬���Ϊ���ڹ�ģ���Ļ���ý�幫˾��2005��7��13�գ����ڴ�ý��Ϊ���й�����洫ý��һ�ɡ��ɹ���½��˹��ˣ����м�Ϊÿ���������йɣ�ADS��17��Ԫ��ļ��1.72����Ԫ����ʱ�����ڴ�ý�����ʹ�ģ��������˹��˵��й������֮�

����Ȼ���������й�����ɵ����ࡢ����Ͷ���߶��й�����ǰ���ֲ��ֹ�̬�ȵ�ԭ���иŹɲ����������ܸ���ۣ�����һ�����ٹ�ֵƫ�͵�״���������ջ�����ͻϮ����Ϊ�Ƿ��ڴ�ý�ӱ������Ρ�������

����2012��8�£����ڴ�ý��ʼ�˼涭�³����ϴ����Ϸ�Դ�ʱ������ס������ʱ���CDH Investments���й���Է��ڴ�ý����˽�л��չ�ҪԼ��2013��5��24�գ����ڴ�ý��������˾�������˽�л����̣���������ֹͣ����������ƾ֤����˹���ȫ��ѡ�г��ϵĽ��������ͣ�̼�Ϊ27.42��Ԫ��

�������ڴ�ý����˹�������ʱ����ֵԼΪ27����Ԫ������ʱ�����ۺ������Լ165��Ԫ�������˴ν�ǵ�½A�ɣ����ڴ�ý�Ĺ�ֵ�ձ�Ԥ����450��Ԫ���ҡ���һ��������գ����ڴ�ý��һ��һ���䣬��ֵ�����˽�������

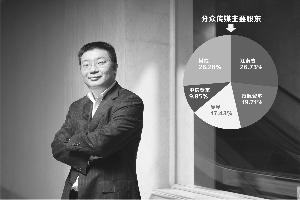

������Ϥ�����ڴ�ýĿǰ�Ĺ�Ȩ�ṹΪ���ڴ�ýCEO���ϴ����з��ڴ�ý26.73%�ɷݣ���Դ�ʱ��ֹ�19.71%�����dzֹ�17.43%�������ʱ��ֹ�9.85%�ȡ�

�����˴α���ǵĶ������²ij�����1992�꣬��2008��2��1����������У���Ҫ���¸��¹���ϵ�в�Ʒ���о������������ۡ����ݺ���²�2015��һ��������˾���ʲ�ԼΪ11.94��Ԫ������һ���ȣ���˾Ӫҵ����1.52��Ԫ��ͬ�ȼ���12.21%���������й�˾�ɶ��ľ�����Ϊ127.25��Ԫ��ͬ���½�48.39%��

�������ڷ��ڴ�ý�عɺͷ��ڴ�ý��ý��Ĺ�ϵ������²Ķ��ذ����ʿ�����ߣ����ڴ�ý�ع�����˾�����������е�ʵ�壬���ڴ˴γﱸ��½A�ɵĹ����У���˾�ѽ�ȫ���ʲ�װ����ڶ�ý�弼�����Ϻ�������˾��

>֤ȯƵ����ѡ��